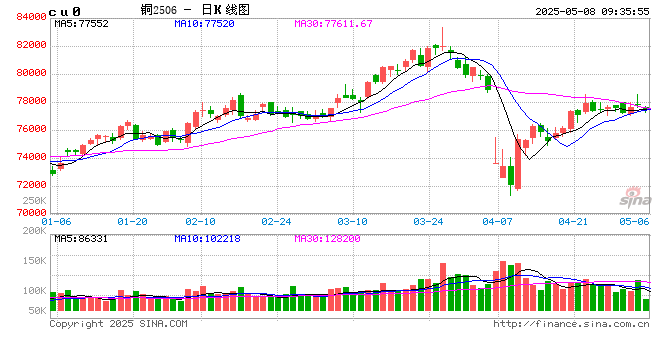

铜:

隔夜LME铜震荡走弱,下跌1.2%至9406美元/吨:SHFE铜主力下跌0.74%至77450元/吨;国内现货进口小幅盈利。宏观方面,海外方面,美联储年内第三次议息会议上再次宣布暂停降息,联邦基金利率的目标区间保持4.25%至4.5%不变。联储声明称,经济不确定性“进一步”增加,“失业率上升和通胀上升的风险已增加”,重申经济活动仍稳健扩张,但指出净出口波动已影响数据。国内方面,昨日中国人民银行行长潘功胜同时宣布降准降息。库存方面,LME库存下降1650吨至193975吨;COMEX铜库存增加1806吨至142087吨;SHFE铜仓单下降3381吨至21541吨;BC铜下降126吨至10741吨。昨日美联储暂停降息下,美元得到小幅提振,压制有色表现。不过,宏观方面虽然美政府态度摇摆但改善预期持续,基本面方面4月以来铜需求旺季成色较足,快速去库下一度呈现紧张态势,这也使得国内现货升水持续走高。宏观和基本面共振下,暂时看不到大幅看空的理由,铜价上看至78000~80000元/吨区间。投资者须关注的是当铜价再次进入高价位区间下游的接受度,以及5月下旬旺季面临转弱阶段时,铜价基本面以及库存表现,届时去判定铜价是否出现冲高回落的风险。

镍&不锈钢:

隔夜LME镍跌0.38%报15630美元/吨,沪镍跌0.35%报123640元/吨。库存方面,昨日LME库存减少300吨至199782吨,国内 SHFE 仓单减少416吨至23709吨。升贴水来看,LME0-3月升贴水维持负数;进口镍升贴水维持上涨25元/吨至125元/吨。不锈钢方面,原料端镍铁小幅转弱,近日华南某主流钢厂高镍铁招标价940元/镍(舱底含税),交期5月中下旬,但铬铁延续偏强,成本支撑依旧有效,供应端出现减产迹象,节前周度库存呈现明显去化,短期不锈钢价格仍将震荡运行,下方成本托底,上方需求制约。新能源方面,MHP供应偏紧稍超预期,硫酸镍需求端或有压力。一级镍方面,周度社会库存延续累库,国内过剩压力渐显。短期镍矿表现相对偏强,不宜过度看空,但镍铁成交价格延续走弱,且如果国内一级镍延续累库,则对镍价压力逐渐凸显。

氧化铝&电解铝:

氧化铝震荡偏弱,隔夜AO2509收于2700元/吨,跌幅0.22%,持仓增仓837手至29.86万手。沪铝震荡偏弱,隔夜AL2506收于19340元/吨,跌幅1.55%。持仓增仓6313手至20.1万手。现货方面,SMM氧化铝价格小幅回调至2895元/吨。铝锭现货维持在贴水20元/吨,佛山A00报价回落至19560元/吨,对无锡A00贴水20元/吨,下游铝棒加工费多地持稳,新疆南昌广东上调30-60元/吨;铝杆1A60加工费持稳,6/8系加工费持稳,低碳铝杆加工费下调221元/吨。氧化铝市场消息动态偏少,节后在电解铝带动下或有小幅反弹,后续随着外矿价格走低,新增产能以及部分检修产能回归,下游备货节奏放缓。氧化铝延续过剩格局。基于边际过剩与成本中枢下移逻辑,以逢高布空为主,阶段抄底为辅。节前新疆铁皮发运受阻问题,主消费地到货量受到一定影响。铝锭去库速度开始放缓、整体去库有限,节内集中到货量偏高,需求在缓速下滑后韧性不足,库存转为累库压力后转弱。

工业硅&多晶硅:

7日多晶硅震荡偏弱,主力2506收于35520元/吨,日内跌幅3.14%,持仓增仓9467手至63290手;SMM多晶硅N型硅料价格40500元/吨,最低交割品N型硅料价格40500元/吨,现货对主力升水扩至4980元/吨。工业硅震荡偏弱,主力2506收于8290元/吨,日内跌幅0.96%,持仓增仓3246手至18.28手。百川工业硅现货参考价9617元/吨,较上一交易日下调20元/吨。最低交割品#553价格降至8550元/吨,现货升水收至205元/吨。节前贸易商清货压价,下游备货意愿低于往年。节后下游需求失速压力仍在,短期工业硅受下游负反馈难以摆脱探底节奏,多晶硅可考虑近远月价差收敛机会。重点关注分布式光伏退坡后,是否新出台大规模基建或光伏装机强制考核政策,届时或引发超跌反弹。

碳酸锂:

昨日碳酸锂期货2507合约跌1.99%至64160元/吨。现货价格方面,电池级碳酸锂平均价跌450元/吨至66650元/吨,工业级碳酸锂跌450元/吨至65000元/吨,电池级氢氧化锂(粗颗粒)下跌300元/吨至67060元/吨,电池级氢氧化锂(微粉)下跌300元/吨至72205元/吨。仓单方面,昨日仓单库存增加1008吨至36244吨。供应端,低价压力下, 上游陆续有停减产动作,周度产量14483吨,折7天环比减少3吨,5月预计整体供应量环比下降,但是需要注意仍然有项目在爬坡和投产过程中,且矿山/一体化项目成本有降幅明显。需求端, 5月磷酸铁锂预计产量环比增加4.5%至276150吨,三元材料环比增长3%至63745吨,日均消耗碳酸锂环比增长1%。下游有一定逢低补库动作,下游库存水平持续增高,实际采购力度也将有限。库存端,整体社会库存仍在累库中,尽管周度累库幅度已经有所减少,但库存拐点是否来临有待观察。锂价连续下跌至近年来最低价格,供需双弱格局之下,如若没有出现大面积停减产,对价格仍偏悲观。

还没有评论,来说两句吧...